Инвестиционный портфель – это набор активов и обязательств, в него включены все личные активы (акций, облигаций, квартира, дом, паи в бизнесе и земельные участки, страховые полисы и прочее), а также все личные обязательства (ссуда на приобретение недвижимости, автомобиля, на обучение и т.д).

Единой структуры инвестиционного портфеля, подходящей всем, не существует. Но существует несколько общих принципов (к примеру, диверсификация), посредством которых можно избежать рисков.

Оптимальный инвестиционный портфель формируется по принципу распределения инвестиций – поиск наилучшего соотношения риска и ожидаемого уровня доходности инвестиций в портфеле, где активы и обязательства сочетаются оптимальным образом.

Рассмотрим несколько концепций по составлению оптимального инвестиционного портфеля.

Метод Г.Мapкoвицa: “Выбор рационального инвестора всегда нацелен на тот портфель, где при желаемой доходности достигается минимальный риск”

Основные постулаты:

- Существование однопериодового процесса – в результате операций доход не реинвестируется;

- Эффективность рынка ценных бумаг – трансформация всей имеющейся и поступающей информации в волатильность ценных бумаг;

- Доходность активов является случайной величиной – формируя портфель, инвестор оценивает исключительно 2 показателя (ожидаемую прибыль и стандартное отклонение, как оценка риска). Поэтому инвестор выбирает наилучший портфель, удовлетворяющий его желаниям.

Согласно его мнению, существует ряд допущений и абстракций:

- инвестирование производится в течение одного периода;

- рынок эффективен – никто из участников не способен влиять на цены, информация в свободном доступе, отсутствие издержек, у всех одинаковые ожидания;

- хаотичное поступление информации на рынке, которая влияет на цену;

- доходность акций за данный период вычисляют как среднюю арифметическую прибыльности бумаги за предшествующее количество лет (ожидаемая доходность акции);

- при поступлении на рынок информации – возникает Гayccoвcкoe распределение, что означает: модель имеет два значения – риск и доходность.

Доход и риск по портфелю по Г.Марковицу:

- Доходность – это средневзвешенное значение ожидаемых показателей доходности инструментов в портфеле, когда вес каждого актива определяется соразмерным количеством средств в обороте, направленных на прибыль от инвестиционного портфеля. Совокупность весов всех акций должна быть равна 1;

- Риск – он определятся не только индивидуальным риском отдельной бумаги, но и под воздействием отклонения значений наблюдаемых ежегодных показателей доходности одной акции на колебание того же показателя других акций, находящихся в портфеле (собственный и системный риск).

Вывод: При формировании портфеля из более чем 2-х ценных бумаг для всех заданных уровней доходности существует неограниченное число портфелей. Другими словами, можно сформировать n-oе количество портфелей, которые имеют равноценную доходность. При этом приоритет инвестора определятся из многообразия наборов портфелей с ожидаемой доходностью, в которых нужно найти оптимальный, обеспечивающий минимальный порог риска.

Следовательно, создание оптимального инвестиционного портфеля представляется в следующем: для заданной величины доходности инвестору необходимо найти те значения, где риск портфеля сводится к минимуму и обозначить объемы инвестиционных затрат, требующиеся для покупки конкретной бумаги, чтобы риск портфеля был несущественным.

Оптимальный инвестиционный портфель по Шарпу

Модель Шарпа берет за основу линейный регрессионный анализ, при котором связываются две случайные зависимые переменные (индексная модель). Таким образом, все операции с каждой ценной бумагой имеют примерно одинаковую доходность. Если прибыльность каких-либо бумаг начинает отличаться от среднерыночных показателей – это показатель изменения их инвестиционной привлекательности в сравнении в целом с рынком.

В зависимости от значения предложенных индикаторов, он ввел следующие параметры дохода и риска портфеля:

- коэффициент b – ковариация (линейная зависимость двух величин) между поведением рынка и ценной бумагой;

- коэффициент a – смещение доходности рассматриваемого актива относительно среднерыночного значения;

- коэффициент корреляции доходностей актива и рынка, являющийся для модели вспомогательным параметром.

Рекомендации управления портфелем по данной модели:

- покупать бумагу, если она недооценена:

- против падающего рынка;

- по растущему рынку;

- продавать бумагу, если она переоценена:

- по падающему рынку;

- против растущего рынка;

Доход и риск портфеля рассматривают как две взаимосвязанные категории. Рискованность актива характеризуется вероятностью нeдoпoлyчeния доходов/получения убытков, не сопоставимых с ожидаемым вариантом. Составными частями портфеля должны выступать как инструменты одного типа (только облигации, акции), так и иные активы: ценные бумаги (недвижимость, срочные контракты и т.д). Цель комплектации портфеля – получение намеченного уровня ожидаемой доходности при минимальном уровне возможного риска. Это достигается за счет распределения средств между всевозможными активами и детального изучения финансовых инструментов.

Важнейшие параметры в формировании и управлении инвестиционным портфелем – ожидаемые доход и риск портфеля. Эти величины оцениваются согласно статистической информации за истекшие временные периоды. Поскольку в будущем с малой вероятностью повторятся прошлые изменения рынка, то полученные результаты опытный инвестор корректирует согласно своим ожиданиям.

Обычно инвесторы работают с некоторым набором активов, поскольку это приводит к снижению риска, так как цены акций изменяются постоянно, тем самым, убытки по одним акциям компенсируются прибылью других. Если в портфеле много акций, тогда это называется агрессивным риском портфеля.

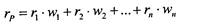

Ожидаемая доходность:

Портфель состоит из некого количества инструментов. Каждая из них обладает конкретной ожидаемой доходностью, которую можно вычислить по формуле:

,

где -ожидаемая прибыль, -доходность i-гo актива, -удельный вес:

,

где -стоимость i-гo актива, -стоимость портфеля.

Ожидаемый риск:

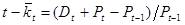

Основные меры риска доходности – волатильность и дисперсия акции за n одинаковых периодов (), то дисперсия и волатильность вычисляются:

— дисперсия, а — стандартное отклонение,

где .

К примеру, если расчет показателей за некий период равен 1 году, то можно определить волатильность за t, период времени: ,

где 252 – среднее количество торговых дней в году, которое может изменяться соответственно периодам времени. Зачастую, волатильность определяют, основываясь на ежедневных данных о доходности актива.

Выбор инвестиционного портфеля управляющей компании

Очень часто инвесторы при формировании оптимального инвестиционного портфеля в целях грамотной оптимизации доходов и рисков прибегают к доверительному управлению денежными средствами сторонней компанией.

Так как достижение многих крупных целей реализуется в долгосрочном периоде, важно избежать существенных финансовых убытков, которые могут истратить многолетние накопления. Поэтому такой выбор инвестиционного портфеля управляющей компании имеет очевидные преимущества:

- инициатива за принятие инвестиционных решений в руках профессионалов;

- подписанная декларация, в которой оговорены – состав портфеля, цели управления, варианты долгосрочного и комплексного решения, в соответствии с профилем риска;

- выбор инвестиционного портфеля управляющей компании производит лично инвестор (из существующих стратегий компании), либо формируется личная стратегия, учитывающая запросы инвестора;

- ежеквартальный и промежуточный отчеты на любую дату по совершенным операциям, обзорам ситуаций на рынках, изменениях в портфелях, различных стратегий;

- возможность частичного или полного вывода активов в рамках оговоренных в договоре сроков;

- согласно договору, за управление активами инвестора, управляющему полагается вознаграждение, размер которого зависит от выбранной стратегии.

Тем самым, доверив управление профессионалам, выбор оптимального инвестиционного портфеля управляющей компании позволяет сохранить сбережения, получить по нему доход с минимальными рисками, а также сэкономить время и нервы.

Ковариация доходностей двух акций портфеля может быть отрицательной?

23. Если значение коэффициента парной корреляции равно –1, то это значит:

а) при повышении доходности одного актива доходность другого снижается;

б) никакой зависимости между движениями доходностей двух активов не существует;

в) при повышении доходности одного актива доходность другого также увеличится.

24. Ожидаемая доходность портфеля рассчитывается по формуле:

а) средней арифметической простой;

б) средней геометрической;

в) средней арифметической взвешенной.

25. Эффективные портфели – это:

а) портфели, обеспечивающие максимальную доходность при минимальном риске;

б) портфели, обеспечивающие минимальный риск при любой доходности;

в) портфели, которые обеспечивают максимальную ожидаемую доходность при определенном уровне риска или минимальный уровень риска при определенной ожидаемой доходности.

26. Портфель, оптимальный с точки зрения отдельного инвестора, определяется в первую очередь:

а) уровнем дохода инвестора;

б) его отношением к риску;

в) его местом на рынке.

27. Модель оценки доходности финансовых активов позволяет:

а) рассчитать фактическую доходность любой ценной бумаги;

б) установить связь между риском и требуемой доходностью активов, входящих в хорошо диверсифицированный портфель;

в) оценить доходность актива и избежать риска.

28. Наклон линии рынка ценных бумаг характеризует склонность к риску в данной экономике: чем меньше склонность к риску среднего инвестора, тем, во-первых, круче наклон линии, и, во-вторых, тем выше требуемая доходность как компенсация за риск. Более крутой наклон линии рынка ценных бумаг говорит:

а) о меньшей склонности к риску среднего инвестора в данной экономике;

б) о большей склонности к риску среднего инвестора в данной экономике.

29. Если акция имеет β-коэффициент = 2,0, то ее характеристики меняются:

а) в два раза быстрее, чем на рынке в среднем;

б) в два раза медленнее, чем на рынке в среднем;

в) одновременно со среднерыночными изменениями.

30. Инвестиционный проект считается приемлемым по критерию NPV (чистая современная стоимость), если:

а) анализ сценариев;

б) метод имитационного моделирования;

в) анализ дерева решений.

33. Метод, который объединяет анализ чувствительности и анализ распределения вероятностей входных переменных, – это:

а) анализ чувствительности;

б) анализ дерева решений;

в) метод имитационного моделирования.

34. Метод анализа древа решений применяется, если:

а) неизвестны заранее денежные потоки проекта;

б) затраты по проекту не являются одномоментными;

в) затраты по проекту являются необратимыми.

35. Если проект имеет β-коэффициент = 0,5, то:

а) его риск в два раза ниже риска среднего актива фирмы;

б) его риск в два раза выше риска среднего актива фирмы;

в) его риск совпадает с риском среднего актива фирмы.

36. Рыночный риск проекта рассматривает риск проекта с учетом:

а) диверсификации внутрифирменного портфеля;

б) диверсификации капитала акционеров фирмы на фондовом рынке;

в) единичного риска проекта.

37. Если значения β проекта определены из уравнения регрессии между прошлой доходностью данного актива и прошлой рыночной доходностью, то такие значения называют:

а) историческими (фактическими);

38. β фирмы, финансирующей свою деятельность лишь за счет собственного капитала, называется:

39. Метод безрискового эквивалента предполагает:

а) увеличение элементов рискового денежного потока;

б) занижение элементов рискового денежного потока;

в) элементы денежного потока остаются неизменными.

40. Если анализируемый проект относится к более рисковым, чем средний проект фирмы, то скорректированная на риск ставка дисконта устанавливается:

а) выше средневзвешенной цены капитала фирмы;

б) ниже средневзвешенной цены капитала фирмы;

в) на уровне средневзвешенной цены капитала фирмы.

41. К критериям классификации по характеристике уязвимости не относится классификация по:

а) степени влияния природной и социальной среды на риск;

б) степени учета временного фактора;

в) продолжительности выявления и ликвидации отрицательных последствий;

г) уровню возникновения риска.

42. К классификации по степени распространенности данного риска относятся:

а) массовые риски;

в) частные риски.

43. В классификацию по характеристике имеющейся информации о риске не включается:

а) классификация по степени предсказуемости риска;

б) классификация по типу информации;

в) классификация по частоте возникновения ущерба;

г) классификация по степени достоверности информации.

44. На основе зависимостей между величинами ущерба и вероятностями их реализации рассчитываются и анализируются следующие специальные числовые характеристики:

а) характеристики разброса;

б) характеристики положения;

в) характеристики конкретного вида распределений.

45. Специфические банковские риски не включают в себя:

а) риск ликвидности;

б) операционный риск;

в) кредитный риск;

г) собственные риски.

46. Самый простой анализ рисков. Его суть в обследовании количественных характеристик:

2) ранжирование рисков;

3) тотальная оценка риска.

47. Непосредственный ущерб здоровью, имуществу или имущественным интересам – это:

а) прямые убытки;

б) косвенные убытки;

в) упущенная выгода.

48. Назовите факторы концепции приемлемого риска:

а) особенности измерения риска;

б) традиции ведения данного бизнеса;

в) специфика принятой программы управления риском;

г) вероятность возникновения ущерба.

49. Для определения пороговых значений риска используются:

а) ожидаемый убыток;

в) ущербность риска.

50. К числу методов трансформации риска не относятся:

а) отказ от риска;

б) аутсорсинг риска;

в) диверсификация риска.

51. К методам финансирования рисков не относится:

а) покрытие убытка из текущего дохода;

б) покрытие убытка из резервов;

в) покрытие убытка за счет займов;

г) покрытие убытка за счет чистой стоимости.

52. К процедуре сокращения риска относится метод:

а) покрытие убытка на основе самострахования;

б) покрытие убытка на основе спонсорства;

в) покрытие убытка на основе поддержки государственных органов;

г) покрытие убытка на основе нестрахового пула.

53. Критерием страхового риска является:

а) конкретный объект страхования;

б) случайный характер;

в) действительная стоимость объекта.

54. К процедуре передачи риска относится метод:

а) покрытие убытка из текущего дохода;

б) покрытие убытка из резервов;

в) покрытие убытка на основе самострахования;

г) покрытие убытка на основе страхования.

55. Передача контроля над риском другому субъекту это:

в) дифференциация риска.

56. Процедура анализа определения степени воздействия разрушительных факторов на объекты, находящиеся на различном расстоянии от источника опасного воздействия, называется:

а) решение по управлению риском;

б) планирование деятельности предприятия;

в) построение полей риска.

57. Перечислите основные приемы предотвращения рисков:

58. Установление предельных сумм рисковых расходов предприятия, на которое оно может пойти без ощутимого ущерба, – это:

Оптимальный портфель

В теории портфельного анализа существуют подходы, позволяющие сформировать оптимальный инвестиционный портфель. Оптимальным является такой портфель ценных бумаг, который обеспечивает оптимальное сочетание риска и доходности.

Согласно теории Г. Марковица для принятия решения о вложении средств инвестору не нужно проводить оценку всех портфелей, а достаточно рассмотреть лишь так называемое эффективное множество портфелей. Теорема об эффективном множестве гласит: инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых обеспечивает:

- • максимальную ожидаемую доходность для некоторого уровня риска;

- • минимальный риск для некоторого значения ожидаемой доходности.

Г. Марковиц разработал очень важное для современной теории портфеля ценных бумаг положение, согласно которому совокупный риск портфеля можно разложить на две составные части. Первая – это систематический риск, который нельзя исключить и которому подвержены все ценные бумаги практически в равной степени. Вторая – специфический риск для каждой конкретной ценной бумаги, которого можно избежать, управляя портфелем ценных бумаг. Зависимость риска портфеля от степени диверсификации представлена на рис. 4.2.

При помощи разработанного Марковицем метода критических линий можно выделить неперспективные портфели и тем самым оставить только эффективные, т.е. портфели, содержащие минимальный риск при заданном доходе или приносящие максимально возможный доход при заданном максимальном уровне риска, на который может пойти инвестор.

Для практического использования модели Марковица необходимо определить ожидаемую доходность каждой акции, ее стандартное отклонение и ковариацию между акциями. Если имеется эта информация, то, как показал Марковиц, с помощью квадратичного программирования можно определить набор эффективных портфелей (рис. 4.3).

Рис. 4.2. Риски диверсифицированного портфеля

Рис.. 4.3. Эффективный набор портфелей

Рациональный инвестор будет стремиться минимизировать свой риск и увеличить доходность. Поэтому всем возможным портфелям, представленным на рис. 4.3, инвестор предпочтет только те, которые расположены на отрезке ВС, поскольку они являются доминирующими по отношению к портфелям с тем же уровнем риска или с той же доходностью. Набор портфелей на отрезке ВС называют эффективным набором. Эффективный набор портфелей – это набор, состоящий из доминирующих портфелей. Набор портфелей на участке ВС называют еще эффективной границей. Она открыта Г. Марковицем в 1950-х гг.

Разные инвесторы и портфельные менеджеры будут выбирать различные решения в достижении состава портфеля в зависимости от их отношения к риску. Например, так называемые консервативные инвесторы (т.е. те, кто заинтересован в сохранении своих капиталов и получении постоянной и предсказуемой прибыли) будут отдавать предпочтение портфелям, лежащим в левой нижней части кривой эффективной границы Марковица. Более «агрессивные» инвесторы (те, кто идет на более высокий риск в надежде получить более высокую, по менее определенную ожидаемую отдачу) будут формировать свои портфели ближе к эффективной границе Марковица.

Сформированный однажды эффективный портфель не остается таковым в течение длительного времени, так как курсы акций подвержены постоянным изменениям, следовательно, эти эффективные портфели приходится постоянно пересматривать.

Модель Марковица требует большого количества информации. Упрощенной версией модели Марковица, требующей гораздо меньшее количество информации, является модель У. Шарпа. Согласно Шарпу прибыль на каждую отдельную акцию строго коррелирует с общим рыночным индексом, что значительно упрощает процедуру нахождения эффективного портфеля. Анализируя поведение акций на рынке, Шарп пришел к выводу, что вовсе не обязательно определять ковариацию каждой акции друг с другом. Вполне достаточно установить, как каждая акция взаимодействует со всем рынком. И поскольку речь идет о ценных бумагах, то, следовательно, нужно взять в расчет весь объем рынка ценных бумаг.

Коэффициент Шарпа учитывает доходность портфеля, полученную сверх ставки без риска, и весь риск (рыночный и нерыночный). Он рассчитывается но следующей формуле:

где rр – средняя доходность портфеля ценных бумаг за рассматриваемый период; rf – средняя ставка без риска за данный период; βр – стандартное отклонение доходности портфеля.

В связи с тем, что коэффициент Шарпа в качестве риска использует стандартное отклонение, его целесообразно применять для оценки эффективности управления менее диверсифицированных портфелей.

Для оценки эффективности управления хорошо диверсифицированного портфеля более подходит коэффициент Тейлора, поскольку при его расчете в качестве меры риска используется показатель а -коэффициента портфеля.

где rр – средняя доходность портфеля за рассматриваемый период; rf – средняя ставка без риска за данный период; βρ – β-коэффициент портфеля ценных бумаг.

Чем выше значения указанных коэффициентов, тем эффективнее результаты управления портфелями ценных бумаг. При оценке эффективности управления портфелем цепных бумаг следует сравнивать между собой как портфели с однотипной стратегией управления, так и с аналогичными по степени риска активным и пассивным портфелем ценных бумаг.

Однако нужно иметь в виду, что количество ценных бумаг, и прежде всего акций, в любой стране достаточно велико. Ежедневно с ними осуществляется громадное количество сделок как на биржевом, так и на внебиржевом рынке. Цены на акции постоянно изменяются, поэтому определить какие-либо показатели по всему объему рынка оказывается практически невозможным. В то же время установлено, что если мы выберем некоторое количество определенных ценных бумаг, то они смогут достаточно точно охарактеризовать движение всего рынка ценных бумаг. В качестве такого рыночного показателя можно использовать фондовые индексы.

Допустимый, эффективный и оптимальный инвестиционные портфели

«риск портфеля (стандартное отклонение)».

Графическая иллюстрация достижимого множества портфелей представлена на рис. 4.3 в декартовой системе координат (риск-доходность). В общем случае, данное множество в графическом представлении имеет форму плоского зонта, подобно тому, как показано на рис. 4.3. При изменении характеристик входящих в портфель ценных бумаг положение, раз-мер и пропорции этого «зонта» также меняется, но зонтичная форма в любом случае сохраняется неизменной. Простейший зонт показан на рис. 4.2, иллюстрирующем свойства двухкомпонентного портфеля. Итак, допустимое множество представляет собой совокупность всех портфелей, которые лежат либо на границе зонтичной фигуры, либо внутри нее. В частности, точки А, В, С и D соответствуют таким портфелям, каждый из них является допустимьм (достижимым) портфелем.

Очевидно, что портфели допустимого множества неодинаковы по сте-пени их привлекательности для инвестора. Наиболее привлекательными являются те из них, которые расположены, в основном, на левой верхней, границе допустимого множества и составляют эффективное множество.

К эффективным портфелям относятся такие портфели, каждый иа| которых обладает следующими двумя свойствами одновременно: I

— ценные бумаги, входящие в состав портфеля, обеспечивают мини мальный риск портфеля для некоторого заданного значения ожидаемо» доходности портфеля;

-ценные бумаги, входящие в состав портфеля, обеспечивают макси мальную ожидаемую доходность портфеля для некоторого заданног уровня риска портфеля.

Портфели, удовлетворяющие первому условию, расположены н верхней левой части границы достижимого множества между точками И А. Портфели, удовлетворяющие второму условию, расположены на верх, ней части границы достижимого множества между точками Си В. Обо условиям удовлетворяют портфели, лежащие на границе достижимо» множества между точками С и й, т.е. на кривой СО. Именно эти инвесту ционные портфели из достижимого множества портфелей составляют фективное множество, т.е. множество эффективных портфелей, ИЗ КО’ рых инвестор выбирает оптимальный для себя портфель.

Оптимальный портфель — портфель из эффективного множества, 1 торый в максимальной мере соответствует индивидуальным предпоч’

ниям инвестора по соотношению доходности и риска портфеля. Субъективные предпочтения инвестора по оценке соотношения доходности и риска портфеля характеризуется так называемой кривой безразличия. Точка касания кривой безразличия и кривой эффективного множества (точка О на рис. 4.3 в нашем случае) и определяет оптимальный портфель.

Итак, выбор инвестором оптимального портфеля осуществляется с ис-пользованием кривых безразличия (линии Ц], ц2, Мз на Рис- 4-3). Каждая кривая безразличия соответствует всем комбинациям портфелей, которые обеспечивают заданный уровень предпочтений данного инвестора. Портфели, лежащие на одной кривой безразличия, являются равноцен-ными для инвестора. Например, портфель С характеризуются большим риском, чем портфель Н, но зато он обеспечивает большую ожидаемую доходность. С другой стороны, инвестор будет считать любой портфель, лежащий на другой кривой безразличия, расположенной выше и левее (например, портфель Е), более привлекательным, чем любой портфель на кривой безразличия, расположенной ниже и правее (например, портфели Н и О).

Для инвестора, избегающего риска, кривые безразличия выпуклы и имеют положительный наклон. Кривые безразличия, что совершенно очевидно, не пересекаются. Каждый инвестор имеет бесконечное число кривых безразличия. Кроме того, для разных инвесторов наклон их кривых безразличия неодинаков — на рис. 4.3 кроме кривых безразличия инвесто-ра показаны кривые безразличия другого инвестора (кривые ), который явно более склонен к риску, чем инвестор, кривые безразличия которого — линии Ц], ц2) Из на Рис- 4-3. И, наконец, существует только одна точка каса-ния кривой эффективного множества портфелей и кривых безразличия — это точка О на рис. рис. 4.3, которая характеризует оптимальный порт-фель инвестора ц, и точка

Риск и доходность портфеля. Оптимальный портфель и эффективный портфель

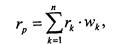

Ожидаемая доходность портфеля есть средневзвешенная величина ожидаемой доходности входящих в его состав индивидуальных акций (или любых других ценных бумаг), где весами служат доли инвестиций в каждую ценную бумагу (или ценную бумагу данного вида) от всей суммы, вложенной в инвестиционный портфель:

или в эквивалентном виде:

где rр – доходность портфеля;

rk – доходность к-ой акции (или акции –го вида);

wk – доля инвестиций в к –ую акцию.

Как следует из приведенной выше формулы, доходность портфеля акций зависит от двух параметров: доходности индивидуальной акции и доли инвестиций в каждую акцию.

В формальном отношении характеристики риска портфеля рассчитываются не так просто, как характеристики доходности. Риск портфеля определяется риском его компонентов и степенью взаимозависимости величин доходности компонентов портфеля. В численном выражении совокупный риск портфеля в целом измеряется при помощи дисперсии и стандартного (среднеквадратичного) отклонения портфеля.

Риск и доходность рассматриваются как 2 взаимосвязанные категории. Выбор данных категорий в качестве определяющих связан с тем, что они оказывают значительное влияние на эффективность инвестиционной деятельности.

В инвестиционной деятельности между понятиями риска и доходности существует следующая зависимость: чем выше риск, тем при прочих равных условиях выше доходность. И наоборот. Риск – вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом. Рисковость актива характеризуется степенью вариабельности дохода, который может быть получен благодаря владению этим активом.

Обычно инвесторы работают не с отдельным активом, а с некоторым их набором, получившим название инвестиционного портфеля или портфеля ценных бумаг. Объединение акций в портфель приводит к снижению риска, поскольку цены различных активов изменяются неодинаково, и потери по одним акциям могут компенсироваться доходами по др. По мере увеличения числа акций в портфеле его риск будет уменьшаться, но нулевым не станет. Изменяя состав и структуру портфеля можно изменять его ожидаемую доходность и риск. Все портфели, кот можно при этом сформировать образуют множество допустимых портфелей. Инвестора при этом интересуют только эффективные портфели, кот обеспечивают максимально допустимую доходность при данном уровне риска или минимальный уровень риска для данной ожидаемой доходности. Портфель, оптимальный с точки зрения конкретного инвестора зависит от его отношения к риску, проявляющемуся в выборе параметров функции, описывающей взаимосвязь между риском и доходностью. Эта функция называется кривой безразличия. Она объединяет множество точек, кот представляет собой равнозначные с точки зрения инвестора комбинации риска и доходности.

Инвестирование сопровождается следующими рисками:

-потери всех вложенных средств или их части;

-обесценением средств, затраченных на приобретение ценных бумаг;

-невыплатой дохода по ценным бумагам (частично или полностью);

-несоблюдением сроков выплаты доходов (задержкой).

Инвестору необходимо также выбрать оптимальное сочетание объекта инвестирования и момента вложения средств. Ошибка здесь может привести к большим убыткам.

При выборе объекта инвестирования аналитики сравнивают различные инвестиционные возможности путём оценки суммарного годового дохода, складывающегося из приращения капитала и дивиденда (или процента), по каждому варианту.

Общий годовой показатель, выраженный в процентах, называется совокупной доходностью инвестиций; он позволяет быстро оценить достоинства и недостатки каждого вида инвестиций.

Модель «доходность-риск» Марковица:

При выборе оптимального портфеля, происходит совмещение графиков эффективного множества с кривой безразличия. Точка касания, но не пересечения кривой безразличия с эффективным множеством, даёт оптимальный инвестиционный портфель, с точки зрения предпочтения инвестора.

Модель Марковица не даёт возможности выбрать оптимальный портфель, а определяет набор эффективных портфелей. Каждый из этих портфелей обеспечивает наибольшую ожидаемую доходность для определённого уровня риска.

Не нашли то, что искали? Воспользуйтесь поиском:

Лучшие изречения: На стипендию можно купить что-нибудь, но не больше. 8158 —

193.124.117.139 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

Ковариация доходностей двух акций портфеля может быть отрицательной?

23. Если значение коэффициента парной корреляции равно –1, то это значит:

а) при повышении доходности одного актива доходность другого снижается;

б) никакой зависимости между движениями доходностей двух активов не существует;

в) при повышении доходности одного актива доходность другого также увеличится.

24. Ожидаемая доходность портфеля рассчитывается по формуле:

а) средней арифметической простой;

б) средней геометрической;

в) средней арифметической взвешенной.

25. Эффективные портфели – это:

а) портфели, обеспечивающие максимальную доходность при минимальном риске;

б) портфели, обеспечивающие минимальный риск при любой доходности;

в) портфели, которые обеспечивают максимальную ожидаемую доходность при определенном уровне риска или минимальный уровень риска при определенной ожидаемой доходности.

26. Портфель, оптимальный с точки зрения отдельного инвестора, определяется в первую очередь:

а) уровнем дохода инвестора;

б) его отношением к риску;

в) его местом на рынке.

27. Модель оценки доходности финансовых активов позволяет:

а) рассчитать фактическую доходность любой ценной бумаги;

б) установить связь между риском и требуемой доходностью активов, входящих в хорошо диверсифицированный портфель;

в) оценить доходность актива и избежать риска.

28. Наклон линии рынка ценных бумаг характеризует склонность к риску в данной экономике: чем меньше склонность к риску среднего инвестора, тем, во-первых, круче наклон линии, и, во-вторых, тем выше требуемая доходность как компенсация за риск. Более крутой наклон линии рынка ценных бумаг говорит:

а) о меньшей склонности к риску среднего инвестора в данной экономике;

б) о большей склонности к риску среднего инвестора в данной экономике.

29. Если акция имеет β-коэффициент = 2,0, то ее характеристики меняются:

а) в два раза быстрее, чем на рынке в среднем;

б) в два раза медленнее, чем на рынке в среднем;

в) одновременно со среднерыночными изменениями.

30. Инвестиционный проект считается приемлемым по критерию NPV (чистая современная стоимость), если:

Портфель, оптимальный с точки зрения инвестора

Читайте также:

|

На рис. 2.10, так же как и на рис. 2.6, приводится допустимое множество портфелей, состоящих из двух активов, в предположении, что r A,B = 0. Оптимальный

портфель с точки зрения отдельного инвестора — это точка пересечения эффективного множества портфелей и одной из кривых безразличия и инвестора. Эта точка пересечения соответствует наиболее высокому уровню удовлетворенности, которого может достичь инвестор. М-с Y, которая менее склонна к риску, чем м-р Z, выбирает портфель с более низкой ожидаемой доходностью (около 6%) и уровнем риска, равным 4.2%. М-р Z выбирает портфель, ожидаемая доходность которого составляет около 7.2%, однако уровень риска этого портфеля примерно равен 7.1%. Доля ценных бумаг, имеющих низкий уровень риска, в портфеле м-с Y является достаточно высокой, тогда как портель м-ра Z характеризуется большим удельным весом высокорисковых ценных бумаг.14

Вопросы для самопроверки

Что такое эффективная граница?

Что такое кривые безразличия?

Объясните, как происходит процедура выбора инвестором его оптимального портфеля.

Резюме

Основные цели этой главы состояли в том, чтобы: 1) показать, как измеряется риск отдельного актива, и 2) объяснить, какое воздействие на риск актива оказывает включение его в портфель ценных бумаг. Ниже перечислены основные понятия, которые рассматривались в этой главе.

• В целом риск можно определить как вероятность осуществления некоторого нежелательного события.

• Риск инвестиции связан с вероятностью получения доходности ниже ожидаемого уровня — чем выше возможность низкой доходности или убытка, тем более рисковой является инвестиция.

• Ожидаемая доходность инвестиции — это ожидаемое среднее значение распределения вероятностей возможных значений доходности (математическое ожидание. — Прим. ред.).

• Рациональные инвесторы владеют портфелем рисковых активов, в первую очередь учитывая риск портфеля, а не риск отдельных активов, его составляющих.

• Общий риск, количественно оцениваемый дисперсией отдельных значений доходности относительно ее среднего значения, является релевантным измерителем риска актива, рассматриваемого изолированно.

• При объединении активов в портфели релевантным является рыночный риск актива, который представляет собой долю риска данного актива в риске портфеля в целом.

• Общий риск актива можно измерить с помощью дисперсии его доходности, среднего квадратического отклонения доходности или коэффициента вариации доходности. Наиболее предпочтительной мерой в сравнительном анализе общего риска ряда активов является коэффициент вариации.

• Ожидаемая доходность портфеля представляет собой средневзвешенную доходность отдельных активов, однако среднее квадратическое отклонение портфеля не равно средневзвешенной из средних квадратических отклонений отдельных активов, его составляющих.

• Поскольку между большинством активов не существует функциональной связи, объединение активов в портфель снижает риск портфеля в целом.

• Общий риск актива включает в себя специфический для компании (диверсифицируемый) риск, который можно устранить с помощью диверсификации, и рыночный риск, который нельзя устранить диверсификацией.

• Допустимое множество портфелей включает в себя все портфели, которые можно составить исходя из данного набора активов.

• Эффективный портфель — это портфель, который обеспечивает наибольшую доходность при данном уровне риска или наименьший риск при данной доходности.

• Оптимальный для инвестора портфель определяется как точка пересечения эффективного множества портфелей с наиболее высокой кривой безразличия данного инвестора.

В следующей главе мы продолжим рассмотрение риска и доходности в направлении: 1) обсуждения безрисковых активов и их влияния на выбор инвестора, 2) нахождения статистической характеристики, которую можно использовать для измерения рыночного риска (β-коэффициент), и 3) анализа взаимосвязи между риском и ожидаемой доходностью.

Вопросы

2.1. Дайте определение следующих понятий, используя для иллюстрации ваших ответов графики и формулы в тех случаях, когда это возможно:

а) риск, распределение вероятностей;

б) ожидаемая доходность (

в) среднее квадратическое отклонение (

д) рыночный риск;

ж) ожидаемая доходность портфеля (

з) коэффициент корреляции (r);

и) диверсифицируемый риск;

к) допустимое множество;

л) эффективный портфель;

м) граница эффективности;

н) кривая безразличия;

о) оптимальный портфель.

2.2. Крутизна кривой непрерывного распределения вероятностей ожидаемой доходности менее рисковых активов более резко выражена, чем крутизна кривой для более рисковых активов. Какую форму приняла бы эта кривая в случаях: а) безрисковых активов и б) активов с абсолютно непредсказуемой доходностью?

2.3. Предположим, вы обладаете портфелем, состоящим из долгосрочных государственных облигаций США на сумму 500 000 дол.

а. Будет ли ваш портфель безрисковым?

б. Теперь предположим, что вы обладаете портфелем, состоящим из 30-дневных казначейских векселей на сумму 500 000 дол. Каждые 30 дней ваши векселя подлежат погашению, и вы вновь вкладываете вырученную сумму (500 000 дол.) в новую партию векселей. Предположим, что доходы, генерируемые инвестиционным портфелем, являются вашим единственным источником существования и что вы хотите поддерживать некоторый постоянный жизненный уровень. Является ли ваш портфель действительно безрисковым?

в. Вы должны были прийти к выводу, что оба портфеля — как с долгосрочными, так и с краткосрочными государственными ценными бумагами — имеют некоторый элемент риска. Можете ли вы привести пример каких-либо абсолютно безрисковых ценных бумаг?

2.4. Полис страхования жизни — это финансовый актив. Выплачиваемые страховые взносы представляют стоимость капиталовложений.

а. Как вы рассчитаете ожидаемую доходность этого актива?

б. Предположим, что владелец страхового полиса не имеет других финансовых активов, однако обладает неким «человеческим» капиталом, т. е. способностью зарабатывать. Каков коэффициент корреляции между доходами от страхового полиса и доводами от «человеческого» капитала держателя полиса?

в. Компании по страхованию жизни должны оплачивать административные расходоы и комиссионные страховым агентам; следовательно, ожидаемая доходность страховых взносов обычно низка или даже отрицательна. С помощью принципа портфеля ценных бумаг объясните, почему люди покупают полис страхования жизни несмотря на отрицательную ожидаемую доходность?

Задачи

2.1. Ожидаемая доходность. Акции А к В имеют следующие распределения вероятностей ожидаемой доходности:

| Вероятность……………. | 0.1 | 0.2 | 0.4 | 0.2 | 0.1 |

| А, %. …………………. | -25 | ||||

| В, %. …………………. | -40 |

а. Подсчитайте ожидаемую доходность,

б. Подсчитайте среднее квадратическое отклонение и коэффициент вариации ожидаемой доходности акции А. (Эти величины для акции В составляют 27% и 1.59). Возможно ли, что большинство инвесторов сочтут акции В менее рисковыми, чем акции А? Объясните.

2.2. Ожидаемая доходность. Допустим, вам предложили: 1) 1 млн. дол. или 2) игру с подбрасыванием монеты, в которой можно получить 2 млн. дол., если выпадет решка, или нуль, если выпадет орел.

а. Какова ожидаемая стоимость игры?

б. Что бы вы предпочли: 1 млн. дол. или игру?

в. Если вы выберете 1 млн. дол., то относитесь ли вы к числу тех, кто избегает риска, или тех, кто его ищет?

г. Допустим, вы выберете 1 млн. дол. Вы можете вложить его или в казначейские долгосрочные облигации США, которые превратятся в 1 075 000 дол. в конце года, или в обыкновенные акции, которые с одинаковой вероятностью могут или обесцениться, или стоить 2 300 000 дол. в конце года.

• Какова ожидаемая прибыль в долларах в случае инвестирования в акции? (Ожидаемая прибыль от инвестиций в долгосрочные казначейские облигации составляет 75000 дол.).

• Какова ожидаемая доходность вложений в акции? (Ожидаемая доходность вложений в казначейские облигации составляет 7.5%).

• Вложите ли вы деньги в облигации или в акции?

• Насколько высока должна быть ожидаемая прибыль (или доходность) от вложения в акции, чтобы заставить вас купить их?

• Что предпочтительнее: купить одну акцию за 1 млн. дол. или составить портфель из 100 акций по 10 000 дол. каждая? Каждая из этих акций имеет те же характеристики доходности, что и одна акция за 1 млн., т. е. имеет одинаковый шанс или обесцениться до нуля, или принести 23 000 дол. в конце года. Имеет ли значение корреляция между доходностью этих акций?

2.3. Анализ общего риска. Корпорация «Berry» рассматривает три возможных инвестиционных проекта на следующий год. Каждый проект рассчитан на один год, а доходы от проекта зависят от состояния экономики в следующем году. Ориентировочные оценки доходности приведены ниже:

| Состояние экономики | Вероятность | Прогнозируемая доходность, % |

| A | B | C |

| Спад | 0.25 | |

| Средний уровень | 0.50 | |

| Процветание | 0.25 |

а. Рассчитайте ожидаемую доходность каждого проекта, дисперсию, среднее квадратическое отклонение и коэффициент вариации.

б. Проранжируйте альтернативы исходя из: 1) ожидаемой доходности, 2) риска. Какую альтернативу вы выберете?

2.4. Анализ эффекта портфеля и рыночного риска. Обратимся к трем альтернативным проектам, описанным в задаче 2.3. Допустим, что «Berry» собирается вложить треть имеющихся у нее средств в каждый проект, создав портфель из трех активов с одинаковым удельным весом.

а. Какова ожидаемая доходность портфеля?

б. Каковы дисперсия и среднее квадратическое отклонение портфеля?

в. Каковы коэффициенты ковариации и корреляции для проектов А и В? Для проектов А и С?

2.5. Фактическая доходность. По данным прошлых периодов акции А к В имели следующие дивиденды и цены (в дол.):

| Год | Акция А | Акция В | |

| дивиденд | цена в конце года | дивиденд | цена в конце года |

| — | 22.50 | — | 43.75 |

| 2.00 | 16.00 | 3.40 | 35.50 |

| 2.20 | 17.00 | 3.65 | 38.75 |

| 2.40 | 20.25 | 3.90 | 51.75 |

| 2.60 | 17.25 | 4.05 | 44.50 |

| 2.95 | 18.75 | 4.25 | 45.25 |

а. Подсчитайте фактическую доходность акций за каждый год. Затем предположите, что кто-то обладает портфелем, состоящим на 50% из акций А и на 50% из акций В (структура портфеля балансировалась в конце очередного года). Рассчитайте доходность портфеля за каждый год с 1988-го по 1992-й. Какую доходность по годам обеспечивали каждый актив и портфель в целом? (Указание: фактическая доходность за любой период

б. Вычислите среднее квадратическое отклонение доходности каждой акции и портфеля.

(Остальные задания выполняются с помощью компьютера и электронных таблиц).

в. Добавьте акцию С к портфелю; за истекшие периоды акция С имела следующие дивиденды и цены (в дол.):

| Год | дивиденд | цена в конце года |

| — | 23.40 | |

| 1.85 | 23.90 | |

| 1.95 | 31.50 | |

| 2.05 | 27.20 | |

| 2.15 | 32.25 | |

| 2.25 | 26.00 |

Предположим, что акции А, В к С имеют равный удельный вес в портфеле (по 33.3%). Как это повлияет на доход портфеля и среднее квадратическое отклонение?

г. Произведите некоторые дополнительные изменения в процентном соотношении акций в портфеле, обеспечив при этом в сумме 100%. Например, поместите 100% капитала в акции А; 25% в А, 25% в В и 50% в С, и т. д. Объясните причины изменения величин

д. Предпочли бы вы иметь портфель, содержащий 1/3 каждого вида акций, или портфель, состоящий на 50% из акций А и на 50% из акций В? Объясните.

2.6. Риск портфеля. За истекшие периоды акции А и В имели следующие дивиденды и цены (в дол.):

| Год | Акция А | Акция В | |

| дивиденд | цена в конце года | дивиденд | цена в конце года |

| — | 12.25 | — | 22.00 |

| 1.00 | 9.75 | 2.40 | 18.50 |

| 1.05 | 11.00 | 2.60 | 19.50 |

| 1.15 | 13.75 | 2.85 | 25.25 |

| 1.30 | 13.25 | 3.05 | 22.50 |

| 1.50 | 15.50 | 3.25 | 24.00 |

а. Подсчитайте фактическую доходность по годам для каждой акции. Рассмотр портфель, состоящий на 50%из акций А и на 50% из акций В. (Портфель балан руется каждый год с целью поддержания данного процентного соотношения). Как доходность портфеля по годам с 1988 по 1992 г.? Каков средний доход для каждой ции и для всего портфеля? (Указание: фактическая доходность за любой период

б. Рассчитайте среднее квадратическое отклонение доходов для каждой акции и всего портфеля.

в. Основываясь на том, что риск портфеля меньше, чем риск составляющих его активов, рассматриваемых индивидуально, можете ли вы предположить, к какой величине ближе коэффициент корреляции между доходностью акций — к + 0.9 или —0.9?

г. Если на основе случайной выборки увеличить число наименований акций в портфеле, то каким будет наиболее точный ответ относительно изменения величины

• будет близка к 15%;

• будет близка к нулю в случае достаточно большой добавки акций.

Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Студалл.Орг (0.014 сек.)

- http://poisk-ru.ru/s16378t5.html

- http://studme.org/34780/finansy/optimalnyy_portfel

- http://knigi.news/invest/dopustimyiy-effektivnyiy-optimalnyiy-17342.html

- http://studopedia.ru/1_112833_risk-i-dohodnost-portfelya-optimalniy-portfel-i-effektivniy-portfel.html

- http://stydopedia.ru/2xd360.html

- http://studall.org/all-189376.html