В мировой практике финансового менеджмента используются различные методы анализа рисков инвестиционных проектов (ИП). К наиболее распространенным из них следует отнести:

- метод корректировки нормы дисконта ;

- метод достоверных эквивалентов (коэффициентов достоверности);

- анализ чувствительности критериев эффективности (чистый дисконтированный доход (NPV), внутренняя норма доходности (IRR) и др.);

- метод сценариев;

- анализ вероятностных распределений потоков платежей;

- деревья решений;

- метод Монте-Карло (имитационное моделирование) и др.

В данной статье кратко изложены преимущества, недостатки и проблемы их практического применения, предложены усовершенствованные алгоритмы количественного анализа рисков инвестиционных проектов и рассмотрено их практическое применение.

Метод корректировки нормы дисконта. Достоинства этого метода — в простоте расчетов, которые могут быть выполнены с использованием даже обыкновенного калькулятора, а также в понятности и доступности. Вместе с тем метод имеет существенные недостатки.

Метод корректировки нормы дисконта осуществляет приведение будущих потоков платежей к настоящему моменту времени (т.е. обыкновенное дисконтирование по более высокой норме), но не дает никакой информации о степени риска (возможных отклонениях результатов). При этом полученные результаты существенно зависят только от величины надбавки за риск.

Он также предполагает увеличение риска во времени с постоянным коэффициентом, что вряд ли может считаться корректным, так как для многих проектов характерно наличие рисков в начальные периоды с постепенным снижением их к концу реализации. Таким образом, прибыльные проекты, не предполагающие со временем существенного увеличения риска, могут быть оценены неверно и отклонены.

Данный метод не несет никакой информации о вероятностных распределениях будущих потоков платежей и не позволяет получить их оценку.

Наконец, обратная сторона простоты метода состоит в существенных ограничениях возможностей моделирования различных вариантов, которое сводится к анализу зависимости критериев NPV(IRR,PI и др.) „от изменений только одного показателя — нормы дисконта.

Несмотря на отмеченные недостатки, метод корректировки нормы дисконта широко применяется на практике.

Метод достоверных эквивалентов. Недостатками этого метода следует признать:

- сложность расчета коэффициентов достоверности, адекватных риску на каждом этапе проекта;

- невозможность провести анализ вероятностных распределений ключевых параметров.

Анализ чувствительности. Данный метод является хорошей иллюстрацией влияния отдельных исходных факторов на конечный результат проекта.

Главным недостатком данного метода является предпосылка о том, что изменение одного фактора рассматривается изолированно, тогда как на практике все экономические факторы в той или иной степени коррелированны.

По этой причине применение данного метода на практике как самостоятельного инструмента анализа риска, по мнению авторов весьма ограничено, если вообще возможно.

Метод сценариев. В целом метод позволяет получать достаточно наглядную картину для различных вариантов реализации проектов, а также предоставляет информацию о чувствительности и возможных отклонениях, а применение программных средств типа Excel позволяет значительно повысить эффективность подобного анализа путем практически неограниченного увеличения числа сценариев и введения дополнительных переменных.

Анализ вероятностных распределений потоков платежей. В целом применение этого метода анализа рисков позволяет получить полезную информацию об ожидаемых значениях NPV и чистых поступлений, а также провести анализ их вероятностных распределений.

Вместе с тем использование этого метода предполагает, что вероятности для всех вариантов денежных поступлений известны либо могут быть точно определены. В действительности в некоторых случаях распределение вероятностей может быть задано с высокой степенью достоверности на основе анализа прошлого опыта при наличии больших объемов фактических данных. Однако чаще всего такие данные недоступны, поэтому распределения задаются исходя из предположений экспертов и несут в себе большую долю субъективизма.

Деревья решений. Ограничением практического использования данного метода является исходная предпосылка о том, что проект должен иметь обозримое или разумное число вариантов развития. Метод особенно полезен в ситуациях, когда решения, принимаемые в каждый момент времени, сильно зависят от решений, принятых ранее, и в свою очередь определяют сценарии дальнейшего развития событий.

Имитационное моделирование. Практическое применение данного метода продемонстрировало широкие возможности его использования инвестиционном проектировании, особенно в условиях неопределённости и риска. Данный метод особенно удобен для практического применения тем, что удачно сочетается с другими экономико-статистическими методами, а также с теорией игр и другими методами исследования операций. Практическое применение авторами данного метода показало, что зачастую он даёт более оптимистичные оценки, чем другие методы, например анализ сценариев, что, очевидно обусловлено перебором промежуточных вариантов.

Многообразие ситуаций неопределённости делает возможным применение любого из описанных методов в качестве инструмента анализа рисков, однако, по мнению авторов, наиболее перспективными для практического использования являются методы сценарного анализа и имитационного моделирования, которые могут быть дополнены или интегрированы в другие методики.

В частности, для количественной оценки риска инвестиционного проекта предлагается использовать следующие алгоритмы:

Алгоритм имитационного моделирования (инструмент “РИСК-АНАЛИЗ”):

1.Определяются ключевые факторы ИП. Для этого предлагается применять анализ чувствительности по всем факторам (цена реализации, рекламный бюджет, объём продаж, себестоимость продукции и т. д.), используя специализированные пакеты типа Project Expert и Альт-Инвест, что позволит существенно сократить время расчётов. В качестве ключевых выбираются те факторы, изменения которых приводят к наибольшим отклонениям чистой текущей стоимости (NPV).

Таблица 1.

Выбор ключевых факторов ИП на основе анализа чувствительности

Сравнение NPV и IRR. Модифицированная внутренняя норма доходности MIRR.

Так можно ли говорить о преимуществах одного метода над другим, и какой метод лучше?

Что такое MIRR модифицированная внутренняя норма доходности (рентабельности)?

Почему IRR так любят менеджеры?

На самом деле, нет ничего удивительного в том, что внутренняя норма доходности (IRR) чаще используется на практике. Этому есть простое объяснение:

- использование IRR не подразумевает определение ставки дисконтирования, которая нужна чтобы рассчитать NPV проекта.

- удобно оперировать процентными ставками, а не какой-то абстрактной суммой денежных единиц (рублей), поскольку % внутренней нормы доходности можно легко сравнить со ставкой банковского кредита (хотя это и не совсем корректно)

- не правда ли: фраза «20% годовых» звучит гораздо более завлекательно, чем фраза «приведенная стоимость проекта равна 899 рублям».

Конечно же, первый пункт из этого списка самый важный. Потому что определение стоимости капитала для компании (так называемая WACC), которая используется при расчете NPV, само по себе является непростой задачей.

И да, высокое значение внутренней нормы доходности (например, 20%) производит сильное впечатление на слушателя и кажется заманчивым, однако все эти эпитеты из области эмоций. А инвестиции — это не та категория, которая может оцениваться на основе критериев «привлекательности».

В любом учебнике написано, что NPV метод предпочтительнее, так как он показывает величину добавочной стоимости, которую создает инвестиционный проект. IRR является относительным показателем, который показывает только при какой стоимости капитала мы получим нулевую добавочную стоимость. Может быть не стоит беспокоиться, и оба метода всегда дадут одинаковый ответ?

Когда методы NPV и IRR приведут к разным выводам?

Для независимых друг от друга проектов методы IRR и NPV всегда подскажут одно и то же решение: «принять» или «отклонить». Но мы живем в мире, где финансовые ресурсы (и не только они) ограничены. И всегда приходится выбирать между двумя взаимоисключающими проектами (построить дорогу в Якутии или отремонтировать мост в Волгограде). В этом случае нередки ситуации, когда метод IRR будет говорить нам, что стоит принять проект А, тогда как метод NPV будет «голосовать» за проект Б.

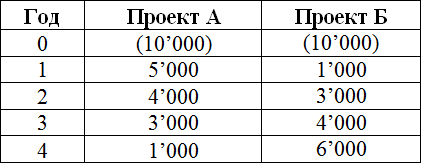

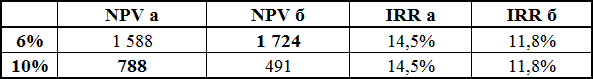

Возвращаясь к примерам из предыдущих статей про NPV и IRR, если проекты А и Б являются взаимоисключающими, то метод IRR всегда выберет проект А, так как 14,5%>11,8%. Но при ставке дисконтирования равной, например, 6% показатель NPV укажет на проект Б как на более предпочтительный:

- при стоимости капитала 10% NPV проекта А равно 788 денежных единиц, что меньше, чем показатель NPV для проекта Б — 491 денежных единиц. Поэтому должен быть принят проект А!

- при стоимости капитала 6% NPV проекта А равно 1,588 денежных единиц, что меньше, чем показатель NPV для проекта Б — 1,724 денежных единиц. Поэтому должен быть принят проект Б!

- IRR не зависит от стоимости капитала, поэтому если использовать этот показатель, то всегда проект А будет выглядеть предпочтительнее

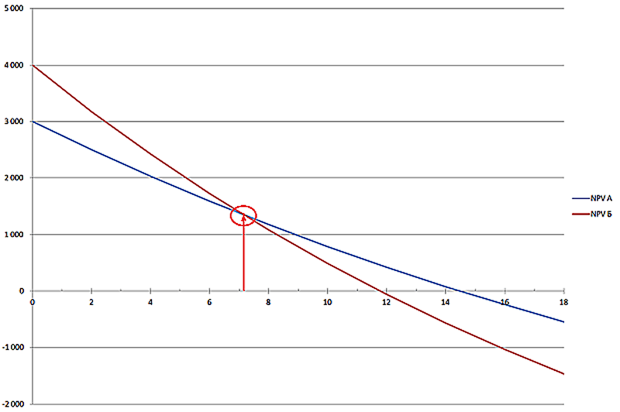

NPV и IRR будут рекомендовать разные проекты из двух возможных при стоимости капитала меньше, чем 7,2% (см. рис ниже).

Именно в этой точке (7,2%) графики зависимости NPV от ставки дисконтирования для проектов А и Б пересекаются между собой. Левее этой точки линия проекта Б (красная) выше, чем линия проекта А (синяя). Это значит, что при такой стоимости капитала (ниже 7,2%) проект Б сделает инвестора богаче, чем проект А.

О причинах такого положения дел я рассказывала в статье про расчет NPV инвестиционных проектов. Проект Б является долгосрочным, т.е. с течением времени денежные потоки от него увеличиваются. Проект А является краткосрочным с наибольшей отдачей в первые годы, а к концу проекта А поступления падают. Но чем дальше в будущее по времени от сегодняшнего момента, тем сильнее влияние ставки дисконтирования: через год увеличение ставки дисконтирования на 1% «съедает» 0,93% от денежного потока, а через 4 года рост ставки дисконтирование на 1% вызывает уменьшение денежного потока на 3,65%. Поэтому NPV долгосрочного проекта Б с ростом ставки дисконтирования падает быстрее, чем NPV проекта А, чьи денежные потоки максимальны в первые годы проекта. Это наглядно видно на рисунке: график проекта Б круче, чем график проекта А.

Получается, что методы NPV и IRR будут рекомендовать разные инвестиционные проекты, если есть разница по величине денежных потоков и по тому, как они распределены во времени: большие по величине в начале проекта или в конце. Это заложено в математику самого процесса дисконтирования.

Дело в том, что ставка дисконтирования работает в обе стороны времени — из будущего в настоящее (дисконтирование) и из настоящего в будущее (наращение). То есть если мы дисконтируем по 10% годовых, двигаясь из будущего к сегодняшнему дню, то мы можем и наращивать приведенные денежные потоки от сегодняшнего момента в будущее по этой же ставке. Внутренняя норма доходности, которую мы посчитаем методом IRR — это и ставка дисконтирования, и ставка инвестирования.

Так вот — когда мы рассчитываем IRR, мы предполагаем, что все денежные потоки инвестируются по этой ставке (как описано в примере про банковский депозит, его IRR равна ставке по депозиту).

Когда мы рассчитываем NPV, мы предполагаем, что денежные потоки дисконтируются и инвестируются по стоимости капитала компании. И это является более правильным с экономической точки зрения. Если мы получим IRR, равную 20%, это не означает, что мы можем найти банк или проект, который принесет нам ровно такую ставку доходности.

Все взаимоисключающие инвестиционные проекты с различающимися по времени денежными поступлениями правильнее сравнивать с помощью показателя NPV, который покажет вам прирост вашего богатства в абсолютной величине, а не потенциальную внутреннюю доходность, которую вы никогда, возможно, и не получите. Метод IRR для таких проектов может привести к неверному выбору, как в нашем примере при ставке 6%.

Дата добавления: 2017-02-24 ; просмотров: 449 | Нарушение авторских прав

МСФО, Дипифр

Формула расчета NPV инвестиционного проекта. Это просто.

Инвестировать — это значит вложить свободные финансовые ресурсы сегодня с целью получения стабильных денежных потоков в будущем. Вкладываться можно в финансовые инструменты, или в новый бизнес, или в расширение уже существующего бизнеса. В любом случае, инвестирование — это вложение денег в какие-то активы на долгосрочную перспективу.

Как не ошибиться и не только вернуть вложенные средства, но еще и получить прибыль от инвестиций?

Для этого можно воспользоваться одним из методов оценки эффективности инвестиционных проектов. NPV — это один из таких методов. Найти NPV инвестиционного проекта означает найти чистую приведенную стоимость всех денежных потоков, связанных с этим проектом.

Как это сделать, используя формулу для расчета NPV, и так ли это сложно, читайте ниже.

Что можно делать с деньгами?

Если у вас появилась некоторая сумма денег, то есть три возможности ими распорядиться:

- а) потратить — купить большую квартиру и жить в ней, купить автомобиль и ездить на нем на работу, съездить в отпуск на Гавайи. У каждого есть свои варианты, ведь, чтобы потратить деньги, советчики не нужны.

- б) спрятать в сейф на «черный день». И всё время трястись, что их украдут. И с грустью наблюдать, как они обесцениваются в результате инфляции

- в) «вложить» (инвестировать) куда-нибудь с целью получения дохода в будущем. А будет ли это выгодно?

Эта статья для тех, кто выбирает третий пункт из этого списка. И не важно, собираетесь ли вы инвестировать свои деньги или деньги компании, в которой вы будете работать финансовым специалистом.

Инвестировать можно в банк, положив деньги на депозит, а можно купить долговые обязательства или акции банков или компаний, которые свободно торгуются на финансовом рынке. Это самый простой путь, но не самый доходный. Для физических лиц, то есть нас с вами, чаще всего, это единственный способ вложения накоплений.

А можно инвестировать в бизнес, что означает купить долгосрочные активы (основные средства), используя которые в процессе производства, торговли или оказания услуг, вы будете получать в будущем притоки денежных средств. Для юридических лиц (компаний) это собственно говоря, и является целью их существования — делать деньги (прибыль) из инвестиций.

Чтобы определить, будет ли успешным тот или иной инвестиционный проект, финансовыми специалистами используются определенные методы оценки проектов. Два основных метода — это NPV и IRR.

NPV — что это такое? Какая логика в этом показателе?

NPV — это сокращение по первым буквам фразы «Net Present Value» и расшифровывается это как чистая приведенная (к сегодняшнему дню) стоимость. Это метод оценки инвестиционных проектов , основанный на методологии дисконтирования денежных потоков.

Если вы знаете перспективный бизнес-проект и хотите вложить в него деньги, то неплохо было бы для начала рассчитать NPV (=чистую приведенную стоимость) этого бизнес-проекта. Алгоритм расчета такой:

- 1) нужно оценить денежные потоки от проекта — первоначальное вложение (отток) денежных средств и ожидаемые поступления (притоки) денежных средств в будущем

- 2) определить стоимость капитала (cost of capital) для вас — это будет ставкой дисконтирования

- 3) продисконтировать все денежные потоки (притоки и оттоки) от проекта по ставке, которую вы оценили в п.2)

- 4) Сложить. Сумма всех дисконтированных потоков и будет равна NPV проекта

Правило: если NPV больше нуля, то проект можно принять, если NPV меньше нуля, то проект стоит отвергнуть.

Логическое обоснование метода NPV очень простое. Если NPV равно нулю, это означает, что денежные потоки от проекта достаточны, чтобы

- а) возместить инвестированный капитал и

- б) обеспечить необходимый доход на этот капитал.

Если NPV положительный, значит, проект принесет прибыль, и чем больше величина NPV, тем выгоднее/прибыльнее является данный проект. Поскольку доход кредиторов (у кого вы брали деньги в долг) фиксирован, весь доход выше этого уровня принадлежит акционерам. Если компания одобрит проект с нулевым NPV, позиция акционеров останется неизменной – компания станет больше, но цена акции не вырастет. Однако, если проект имеет положительную NPV, акционеры станут богаче.

Формула NPV — пример расчета

Формула расчета NPV выглядит сложно на взгляд человека, не относящего себя к математикам:

- n, t — количество временных периодов,

- CF — денежный поток (Cash Flow),

- R — стоимость капитала (ставка дисконтирования, Rate)

На самом деле эта формула — всего лишь правильное математическое представление суммирования нескольких величин. Чтобы рассчитать NPV, возьмем для примера два проекта А и Б, которые имеют следующую структуру денежных потоков в ближайшие 4 года:

Оба проекта А и Б имеют одинаковые первоначальные инвестиции в 10,000, но денежные потоки в последующие годы сильно разнятся. Проект А предполагает более быструю отдачу от инвестиций, но к четвертому году денежные поступления от проекта сильно упадут. Проект Б, напротив, в первые два года показывает более низкие денежные притоки, чем поступления от Проекта А, но зато в последующие два года Проект Б принесет больше денежных средств, чем проект А.

Рассчитаем NPV инвестиционного проекта следующим образом:

Предположения для упрощения расчета:

- а) все денежные потоки случаются в конце каждого года,

- б) первоначальный денежный отток (вложение денег) произошел в момент времени «ноль», т.е. сейчас

- б) стоимость капитала (ставка дисконтирования) составляет 10%

Про дисконтирование денежных потоков на этом сайте есть отдельная статья. Если расчет, приведенный ниже, вам покажется совсем непонятным, то лучше будет сначала вспомнить основы дисконтирования, вернувшись к этой статье.

Коротко напомню: чтобы привести денежный поток к сегодняшнему дню, нужно умножить денежную сумму на коэффициент 1/(1+R), при этом (1+R) надо возвести в степень, равную количеству лет. Величина этой дроби называется фактором или коэффициентом дисконтирования. Чтобы не вычислять каждый раз этот коэффициент, его можно посмотреть в специальной таблице, которая называется «таблица коэффициентов дисконтирования».

Применим формулу NPV для Проекта А. У нас четыре годовых периода и пять денежных потоков. Первый поток (10,000) — это наша инвестиция в момент времени «ноль», то есть сегодня. Если развернуть формулу NPV, приведенную чуть выше, то мы получим сумму из пяти слагаемых:

Если подставить в эту сумму данные из таблицы для Проекта А вместо CF и ставку 10% вместо R, то получим следующее выражение:

То, что стоит в делителе, можно рассчитать, но проще взять готовое значение из таблицы коэффициентов дисконтирования и умножить эти коэффициенты на сумму денежного потока.

В результате приведенная стоимость денежных потоков (NPV) для проекта А равна 788,2 доллара. Расчет NPV для проекта А можно так же представить в виде таблицы и в виде шкалы времени:

Точно таким же образом рассчитывается NPV для проекта Б.

Поскольку коэффициенты дисконтирования уменьшаются с течением времени, вклад в приведенную стоимость проекта больших (4,000 и 6,000), но отдалённых по времени (третий и четвертый годы) денежных потоков будет меньше, чем вклад от денежных поступлений в первые годы проекта. Поэтому ожидаемо, что для проекта Б чистая приведенная стоимость денежных потоков будет меньше, чем для Проекта А.

У меня получилось, что NPV Проекта Б — 491,5 доллара.

Расчет NPV для проекта Б можно посмотреть в таблице и на рисунке со шкалой времени.

Вывод: оба проекта можно принять, так как NPV обоих проектов больше нуля, а, значит, осуществление этих проектов приведет к увеличению стоимости компании-инвестора.

Если эти проекты взаимоисключающие, то есть необходимо выбрать один из них, то предпочтительнее выглядит Проект А, поскольку его NPV заметно больше 788,2, чем NPV Проекта Б 491,5.

Цифры для расчета NPV инвестиционного проекта — в чём сложность?

Применить математическую формулу несложно, если известны все переменные. Когда у вас есть все цифры — денежные потоки и стоимость капитала — то вы легко сможете подставить их в формулу и рассчитать NPV. Но не всё так просто. Реальная жизнь отличается от чистой математики тем, что невозможно точно определить величину переменных, которые входят в эту формулу. Собственно говоря, именно поэтому на практике примеров неудачных инвестиционных решений гораздо больше, чем удачных.

а) Денежные потоки

Самый важный и самый трудный шаг в анализе инвестиционных проектов — это оценка всех денежных потоков, связанных с проектом. Во-первых, это величина первоначальной инвестиции (оттока средств) сегодня. Во-вторых, это величины годовых притоков и оттоков денежных средств, которые ожидаются в последующие периоды.

Сделать точный прогноз всех расходов и доходов, связанных с большим комплексным проектом, невероятно трудно. Например, если инвестиционный проект связан с выпуском на рынок нового товара, то для расчета NPV необходимо будет сделать прогноз будущих продаж товара в штуках, и оценить цену продажи за единицу товара. Эти прогнозы основываются на оценке общего состояния экономики, эластичности спроса (зависимости уровня спроса от цены товара), потенциального эффекта от рекламы, предпочтений потребителей, а также реакции конкурентов на выход нового продукта.

Кроме того, необходимо будет сделать прогноз операционных расходов (платежей), а для этого оценить будущие цены на сырье, зарплату работников, коммунальные услуги, изменения ставок аренды, тенденции в изменении курсов валют, если какое-то сырье можно приобрести только за границей и так далее. И все эти оценки нужно сделать на несколько лет вперед.

б) Ставка дисконтирования

Ставка дисконтирования в формуле расчета NPV — это стоимость капитала (cost of capital) для инвестора. Другими словами, это ставка процента, по которой компания-инвестор может привлечь финансовые ресурсы.

В общем случае компания может получить финансирование из трех источников:

- взять в долг (обычно у банка)

- продать свои акции

- использовать внутренние ресурсы (нераспределенную прибыль)

Финансовые ресурсы, которые могут быть получены из этих трех источников, имеют свою стоимость. И она разная! Наиболее понятна стоимость долговых обязательств (пункт 1 списка). Это либо процент по долгосрочным кредитам, который требуют банки, либо процент по долгосрочным облигациям, если компания может выпустить свои долговые инструменты на финансовом рынке. Оценить стоимость финансирования из двух остальных источников сложнее. Финансистами давно разработаны несколько моделей для такой оценки, среди них небезызвестный CAPM (Capital Asset Pricing Model). Но есть и другие подходы.

Стоимость капитала для компании (и, следовательно, ставка дисконтирования в формуле NPV) будет средневзвешенная величина процентных ставок их этих трех источников. В англоязычной финансовой литературе это обозначается как WACC — сокращение по первым буквам английской фразы Weighted Average Cost of Capital, что переводится как средневзвешенная стоимость капитала.

Зависимость NPV проекта от ставки дисконтирования

Понятно, что получить абсолютно точные величины всех денежных потоков проекта и точно определить стоимость капитала, т.е. ставку дисконтирования невозможно. В этой связи интересно проанализировать зависимость NPV от этих величин. У каждого проекта она будет разная. Наиболее часто делается анализ чувствительности показателя NPV от стоимости капитала.

Давайте рассчитаем NPV по проектам А и Б для разных ставок дисконтирования. Я сделала этот расчет в Excele, результаты приведены в таблице ниже:

Табличная форма уступает графической по информативности, поэтому гораздо интереснее посмотреть результаты на графике (нажать, чтобы увеличить изображение):

Из графика видно, что NPV проекта А превышает NPV проекта Б при ставке дисконтирования более 7% (точнее 7,2%). Это означает, что ошибка в оценке стоимости капитала для компании-инвестора может привести к ошибочному решению в плане того, какой проект из двух следует выбрать.

Кроме того, из графика также видно, что Проект Б (красная линия) является более чувствительным в отношении ставки дисконтирования. То есть NPV проекта Б уменьшается ,быстрее по мере роста этой ставки (красный график более крутой). И это легко объяснимо. В проекте Б денежные поступления в первые годы проекта невелики, со временем они увеличиваются. Но коэффициенты дисконтирования для более отдаленных периодов времени уменьшаются очень значительно. Поэтому вклад больших денежных потоков в чистую приведенную стоимость так же резко падает.

Например, можно рассчитать, чему будут равны 10,000 долларов через 1 год, 4 года и 10 лет при ставках дисконтирования 5% и 10%, то наглядно можно увидеть, как сильно зависит приведенная стоимость денежного потока от времени его возникновения:

В последнем столбце таблицы видно, что один и тот же денежный поток (10,000) при разных ставках дисконтирования отличается через год всего на 4.5%. Тогда как тот же самый по величине денежный поток, только через 10 лет от сегодняшнего дня при дисконтировании по ставке 10% будет на 37,2% меньше, чем его же приведенная стоимость при ставке дисконтирования 5%. Высокая стоимость капитала (=ставка дисконтирования) «съедает» существенную часть дохода от инвестиционного проекта в отдаленные годовые периоды, и с этим ничего не поделать. Это математика.

Именно поэтому, при оценке инвестиционных проектов денежные потоки, отстоящие от сегодняшнего дня более, чем на 10 лет, обычно не используются. Помимо существенного влияния дисконтирования, еще и точность оценки отдаленных по времени денежных потоков существенно ниже.

История с выбором между двумя проектами А и Б будет продолжена в следующих публикациях на тему методов оценки инвестиционных проектов. К сожалению, большинство статей в Интернете на эту тему написано сухо и коротко, и многие из публикаций содержат ошибки, что недопустимо.

Расчет NPV — пример в Excel

В нашем компьютерном веке стало гораздо проще делать любые расчеты. В программе Excel есть функция, с помощью которой расчет NPV можно сделать быстрее, чем по таблицам. И не нужно дисконтировать каждый поток вручную. Проще зайти в раздел Excel Формулы —> Финансовые и выбрать функцию ЧПС.

Пример расчета NPV для проекта А показан ниже:

Единственная сложность заключается в том, что эта функция дисконтирует все потоки, которые вы выберете. Если же первый поток, как в проектах А и Б рассмотренных выше, приходится на период времени ноль, то его не надо вводить в ячейку значения. Первоначальная инвестиция в сумме -10,000 нужно добавить к тому значению, которое рассчитает функцию ЧПС. В этом примере дисконтируются ячейки B3-B6 (обведено красным в таблице), по ставке 0,10 (зеленый квадратик), приведенная стоимость получается равной 10,788.2. Если вычесть из этой суммы инвестицию 10,000, то получится NPV, равная 788,2. При расчете вручную мы получили 788,4, разница 0,2 получилась в результате округлений.

Другая функция программы Excel, расположенная в том же разделе финансовых формул, ЧИСТНЗ тоже считает приведенную стоимость денежных потоков, но она может это делать для неравных промежутков времени между потоками. В ней есть дополнительная ячейка, куда можно ввести диапазон дат, соответствующих времени поступления денежных средств.

И будет вам счастье и приличный счёт в банке.

Финансовая грамотность необходима каждому человеку. Современная экономика — это сложный механизм перекачивания денег из одного кармана в другой. И нужно не только научиться зарабатывать деньги, но и вкладывать их.

Учиться быть инвесторами желательно еще до того, как у вас появятся деньги. Если в будущем вам повезет, и вы выиграете миллион долларов в лотерею, то вы должны быть готовы к этому. Если вам удастся заработать достаточные для инвестирования средства, то тем более захочется распорядиться ими так, чтобы приумножить.

Другие статьи на этом сайте из рубрики «Финансы»:

Методы анализа рисков инвестиционного проекта

Обязательной составляющей оценки эффективности инвестиционного проекта является анализ проектных рисков, назначение которого – предоставление потенциальным инвесторам необходимых данных для принятия решения о целесообразности участия в проекте и определение мер по защите от возможных финансовых потерь.

В процессе планирования проекта должен проводиться качественный и количественный анализ рисков. Если по итогам оценки принимается решение о реализации проекта, то перед организацией встает задача управления выявленными рисками. Статистика, накопленная по результатам реализации инвестиционного проекта, позволяет в дальнейшем более точно определять риски и работать с ними. Если же на этапе анализа рисков проекта выявлена высокая степень неопределенности, присущая проекту, то данный проект может быть отправлен на доработку, после чего снова производится оценка рисков. Порядок управления проектными рисками, а также сбора и использования статистической информации в конкретной ситуации зависит от специфики компании и реализуемого проекта.

На начальном этапе проводится анализ сильных и слабых сторон, возможностей и угроз (strengths, weaknesses, opportunities and threats analysis, или SWOT-анализ). Это метод сбора информации, при котором проект изучается с точки зрения каждой из его сильных и слабых его сторон, благоприятных возможностей и угроз, что позволяет увеличить охват рисков, рассматриваемых в рамках управления рисками.

Проводится изучение факторов внешней и внутренней среды организации (enterprise environmental factors), влияющих на успех проекта. Факторы среды формируются каждой из организаций, являющейся участником проекта. Данные факторы включают корпоративную культуру, структуру организации, инфраструктуру, существующие ресурсы, коммерческие базы данных, условия рынка и программное обеспечение для управления проектами.

Анализ рисков проекта должен сочетать качественные и количественные методы.

Проведение качественного анализа рисков (perform qualitative risk analysis) – процесс расстановки приоритетов в отношении рисков для их дальнейшего анализа или действий путем их оценки и сопоставления.

При проведении качественного анализа не используются математические расчеты. На данном этапе применяются общенаучные (индукция, дедукция, систематизация, обобщение (синтез), абстрагирование, сравнение и пр.) и эвристические методы (метод инверсии, метод идеализации, «мозговой штурм», конференция идей, метод коллективного блокнота, метод контрольных вопросов, метод фокальных объектов, метод морфологического анализа и др.).

Рассмотрим некоторые методы качественного анализа.

Экспертные оценки (expert judgment) – суждения, предоставляемые на основании компетентности в прикладной области, области знаний, сфере деятельности, отрасли и т.д., соответствующих выполняемой операции. Экспертное заключение могут давать как группы, так и отдельные лица, имеющие специальное образование, знания, навыки, опыт или подготовку.

Мозговой штурм (brainstorming) – общий метод сбора информации, идей и предложения решений, который может использоваться для идентификации рисков, идей или решения проблем группой членов команды или экспертов.

Метод Дельфи (Delphi technique) – метод сбора информации, используемый для достижения консенсуса экспертов по какому-либо вопросу. В этом методе эксперты участвуют на условиях анонимности. Устроитель с помощью вопросника запрашивает мнения по важным моментам проекта, относящимся к данному вопросу. Ответы суммируются и возвращаются экспертам для комментариев. Консенсуса можно достичь за несколько циклов этого процесса. Метод Дельфи помогает преодолеть необъективность данных и устраняет избыточное влияние отдельных лиц на исход обсуждения.

Качественные методы, как правило, используются на начальном и заключительном этапах анализа. Качественные методы на начальных этапах количественного исследования используются для формирования цели и задач исследования, для словесного описания объекта, выделения проблемных зон организации. На заключительном этапе экономического анализа качественные методы позволяют обобщить, систематизировать накопленную аналитическую информацию, проанализировать ее на качественном уровне, произвести сравнения, сформировать выводы исследования, дать рекомендации, которые будут основой для принятия управленческих решений.

Для описания рисков проекта удобно использовать специально разработанные логические карты – список вопросов, которые помогают выявить существующие риски.

По результатам проведения качественного анализа рисков приводится описание неопределенностей, присущих инвестиционному проекту, причин, которые их вызывают, и формируется перечень рисков, которым подвержен данный проект.

После того как перечень рисков, присущих проекту, сформирован, необходимо их проранжировать по вероятности реализации рискового события и по величине возможных потерь, для чего составляется матрица вероятностей и последствий.

Матрица вероятности и последствий (probability and impact matrix) – общепринятый подход для отнесения риска к высоким, средним или низким путем сопоставления двух параметров риска: вероятности и влияния на содержание проекта в случае его наступления.

После того как риски, присущие проекту, выявлены и проранжированы по степени значимости, проводится количественная оценка основных проектных рисков.

Проведение количественного анализа рисков (perform quantitative risk analysis) – процесс численного анализа влияния выявленных рисков на цели проекта в целом. Результатом количественного анализа рисков является оценка влияния наиболее рисковых факторов на показатели эффективности инвестиционного проекта. Количественный анализ рисков предполагает использование статистического анализа и вероятностных понятий, что соответствует современным международным стандартам. Однако в ряде случаев, при оценке некрупных инвестиционных проектов, можно ограничиться более простыми подходами, которые связаны с использованием анализа чувствительности и сценарного анализа.

Как правило, в инвестиционном проектировании на первом этапе проводится анализ чувствительности и сценариев, а в случае, если рассматривается крупный инвестиционный проект с большим объемом финансирования, – следующим этапом является оценка рисков с использованием вероятностно-статистических методов.

Анализ чувствительности (sensitivity analysis) – метод количественного анализа рисков и моделирования, используемый для определения рисков с наибольшим возможным влиянием на проект. Анализ чувствительности позволяет менеджерам оценивать, насколько показатели эффективности проекта реагируют на изменения переменных, которые используются для ее вычисления. При проведении анализа чувствительности варьируется одна из выбранных для анализа переменных при фиксировании остальных переменных на уровне базовых значений. В качестве варьируемых факторов обычно выбираются цена и объем реализации продукции (работ, услуг), операционные расходы, первоначальные вложения, стоимость капитала, срок реализации проекта. Использование анализа чувствительности позволяет выявить переменные, являющиеся наиболее критичными с точки зрения влияния на эффективность проекта, и то, при каком изменении переменных проект станет неэффективен. Отображение результатов анализа чувствительности может быть представлено в виде диаграммы «торнадо».

Для построения этой диаграммы необходимо сделать несколько последовательных шагов:

- 1) отобрать основные параметры, по отношению к которым будет производиться анализ чувствительности NPV (объем продаж, расходы, ставка дисконта и т.п.);

- 2) эспертным способом оценить, в каком диапазоне могут реально находиться эти параметры: каковы их максимальные и минимальные значения;

- 3) для максимального и минимального значения каждого из выбранных параметров найти соответствующее изменение NPV, предполагая все остальные параметры постоянными, т.е. зафиксировав их на уровне проектируемых значений;

- 4) построить вертикальную диаграмму, на которой отобразить эти изменения NPV по каждому из выбранных параметров. Факторные изменения NPV располагаются так, чтобы те параметры, по которым изменение NPV максимально, находились в верхней части диаграммы, а по которым минимально – в нижней.

Диаграмма примет воронкообразную форму и по внешнему облику будет действительно напоминать торнадо (рис. 5.1). В верхней части диаграммы будут находиться те параметры и факторы риска, которые наиболее сильно влияют на NPV проекта.

Пример

Определение NPV проекта (базовый вариант) представлено в табл. 5.1. Средневзвешенная стоимость капитала составляет 14,7%.

Инвестиции, тыс. руб.

Объем продаж, тыс. шт.

Цена единицы, руб.

Выручка, тыс. руб.

Переменные издержки на ед. продукции, руб.

Переменные издержки на выпуск, тыс. руб.

Постоянные издержки (без амортизации), тыс. руб.

Операционная прибыль, тыс. руб.

Посленалоговая операционная прибыль, тыс. руб.

Остаточная стоимость оборудования, тыс. руб.

Высвобождение оборотного капитала, тыс. руб.

Первым шагом является отбор параметров, по отношению к которым будет производиться анализ чувствительности (табл. 5.2).

Соответствующий параметр финансовой модели

Капитальные затраты (инвестированный капитал)

Переменные издержки на ед. продукции

Следующим шагом является оценка диапазонов изменения отобранных для анализа параметров; далее в пределах этих диапазонов определяются соответствующие приросты чистой текущей стоимости проекта (табл. 5.3).

Переменные издержки на ед. продукции

Положительный прирост NPV

Отрицательный прирост NPV

Завершающим этапом является построение диаграммы (рис. 5.1).

Рис. 5.1. Диаграмма «торнадо»

Очевидно, что наиболее существенным риском по проекту является операционный (затратный) риск. На втором месте идет рыночный риск, на третьем – риск, связанный с предоперационным периодом и объемом капиталовложений. Замыкает список процентный риск.

При осуществлении анализа чувствительности можно воспользоваться и классическим методом. В данном случае рассматривается базовый вариант, в котором используются наиболее вероятные значения каждой исходной переменной. Проводится оценка эффективности проекта, реализуемого в базовом варианте (см. табл. 5.1).

Далее рассматриваются ситуации, в которых значения входных переменных отклоняются от базового варианта, и оценивается, какое влияние это окажет на эффективность проекта. Для этого выбирается ключевой показатель проекта, чувствительность которого к изменению входных параметров и будет изучаться. Обычно в качестве такого показателя выбирают чистую текущую стоимость (NPV) или внутреннюю норму доходности (IRR). В этом примере в качестве ключевого параметра выбрана чистая текущая стоимость проекта.

Затем определяются факторы, влияние которых на ключевой показатель эффективности проекта будет изучаться. Это должны быть факторы, относительно которых нет однозначного суждения (в рассматриваемом примере в качестве таких факторов выберем объем продаж, капитальные затраты, переменные затраты на единицу продукции, стоимость капитала).

При анализе чувствительности каждая входная переменная изменяется на несколько процентов вверх и вниз от ожидаемого значения (принятого в базовом варианте); при этом предполагается, что остальные переменные остаются неизменными. Вычисляется новое значение ключевого показателя при условии использования новых значений. Например, если мы хотим оценить чувствительность чистой текущей стоимости к такому показателю, как объем продаж, то значение объема продаж базового варианта принимается за 100%. Значение NPV в этом случае уже определено. Затем мы рассчитываем NPV для вариантов, в которых все входные параметры, кроме объема продаж, соответствуют базовому варианту. Значение объема продаж мы варьируем, изменяя его, например на ±5%, ±10% от значения, принятого в базовом варианте.

Наконец, набор значений ключевого показателя накладывается на график, чтобы показать, насколько чувствительно это значение к изменению каждой из переменных (рис. 5.2).

Зависимость NPV от объема продаж представлена в табл. 5.4.

Изменение объема продаж, %

Зависимость NPV от величины переменных издержек на ед. продукции представлена в табл. 5.5.

Изменение объема продаж, %

Зависимость NPV от величины капитальных затрат представлена в табл. 5.6.

Изменение объема продаж, %

Зависимость NPV от стоимости капитала представлена в габл. 5.7.

Изменение объема продаж, %

Результаты проведенного анализа представлены на рис. 5.2.

Рис. 5.2. Чувствительность проекта к изменению неопределенных факторов

Чем выше чувствительность результативного показателя (в рассмотренном примере – NPV) к изменению факторного показателя, тем выше риски, связанные с отклонением данного переменного фактора от прогнозируемого значения. Чувствительность определяется углом наклона линии на графике (чем больше угол наклона, тем выше чувствительность). Точка пересечения линии с осью абсцисс показывает, на сколько процентов может изменяться переменный фактор, прежде чем результатом инвестирования станет отрицательное значение NPV. Построенный график позволяет выявить факторы повышенного риска, на которые необходимо будет обратить особое внимание в ходе реализации инвестиционного проекта. Таким образом, анализ чувствительности может предоставить полезную информацию о рискованности проекта.

Данный график позволяет сделать вывод о наиболее критических факторах инвестиционного проекта, с тем чтобы в ходе его реализации обратить на эти факторы особое внимание.

Так, в рассмотренном примере критическим оказался фактор переменных издержек. При росте переменных издержек на 12% NPV проекта обращается в ноль. В случае если переменные издержки вырастут больше, чем на 12%, проект станет неэффективным. Так как переменные издержки оказалась критическим фактором, то целесообразно улучшить отношение с поставщиками, заключив долгосрочные контракты, которые, возможно, позволят снизить закупочную цену сырья.

Анализ чувствительности, являясь широко применяемой технологией оценки риска, имеет ряд ограничений. Например, проведя анализ чувствительности, мы увидели, что чистая текущая стоимость проекта очень чувствительна к изменениям переменных затрат на единицу продукции, а это говорит о том, что проект рискованный. Однако если предположить, что у компании есть договоры с поставщиками на поставку по фиксированной цене, то в этих условиях проект будет рискованным, несмотря на его высокую чувствительность к данной переменной.

Очевидно, что следовало бы расширить анализ чувствительности, чтобы учитывать вероятностные распределения исходных данных и иметь возможность менять более одной переменной за раз для анализа совместного эффекта изменения нескольких параметров.

Такую возможность предоставляет анализ сценариев – прием анализа риска, который на ряду с базовым набором исходных данных проекта рассматривает ряд других наборов данных, которые, по мнению разработчиков проекта, могут иметь место в процессе реализации.

Изначально рассматривается базовый вариант, в котором приняты наиболее вероятные значения входящих переменных. Далее с учетом корреляции входных параметров подбираются показатели при «плохом» и при «хорошем» варианте развития событий.

Чаще всего рассматривают три сценария: базовый, наилучший и наихудший. В этом случае сценарный анализ также называют оценкой по трем точкам.

Оценка по трем точкам (three-point estimate) – аналитический метод, использующий три оценки стоимости или длительности, отражающие оптимистический, наиболее вероятный и пессимистический сценарии. Этот метод применяется для повышения точности оценок стоимости или длительности, когда исходный элемент операции или стоимости неточен.

Обычно наилучшему и наихудшему сценариям приписывается вероятность по 25%, а базовому сценарию – 50%. На практике вероятности сценариев могут отличаться от названных, и может быть рассмотрено более трех сценариев. Однако в большинстве случаев ограничиваются рассмотрением трех сценариев, при этом каждому из них приписывается названное выше значение вероятности. Для каждого сценария рассчитываются показатели эффективности, например NPV. Зная значения NPV для каждого сценария и вероятность сценариев, можно рассчитать ожидаемую чистую текущую стоимость проекта (математическое ожидание) по формуле

Далее рассчитываются среднее квадратическое отклонение NPV проекта

Коэффициент вариации проекта полезно сравнивать со «средним» коэффициентом проектов компании – это позволит получить представление об относительной рискованности проекта.

Анализ сценариев позволяет получить полезную информацию об автономном риске проектов. Однако в данном случае рассматривается ограниченное число сценариев, обычно только три варианта развития событий. Если рассматривается крупный инвестиционный проект, при оценке риска желательно не ограничиваться анализом чувствительности и сценариев, а прибегнуть к более полному методу оценки автономного риска.

Метод Монте-Карло (Monte-Carlo analysias) – метод, многократно (итеративно) рассчитывающий стоимости проекта или длительности проекта с использованием входных величин, произвольно взятых из возможных значений стоимости или длительности, с целью получения распределения вероятностей значений общей стоимости проекта или дат завершения проекта.

Моделирование методом Монте-Карло (Monte-Carlo simulation) – процесс, который на основе распределения вероятностей для стоимости и сроков для отдельных задач генерирует сотни или тысячи возможных результатов выполнения. Затем результаты используются для генерации распределения вероятностей проекта в целом.

Преимущество метода имитационного моделирования Монте-Карло заключается в том, что он делает возможным создание случайных сценариев, тем самым предоставляя дополнительную возможность при оценке риска

и коэффициент вариации проекта

инвестиционного проекта. Данный метод может быть реализован лишь в компьютерной среде. Создается математическая модель определения какого-либо результативного финансового показателя (например, в рассмотренном выше примере это может быть NPV, IRR, РГ). Например, в качестве результативного показателя выбрана чистая текущуя стоимость проекта NPV. На основании выбранной модели, в сочетании с соответствующей вероятностной информацией, осуществляется тестирование. Выбранная модель подвергается ряду имитационных прогонов.

При использовании метода имитационного моделирования исходные переменные, чьи значения являются неопределенными и могут варьироваться, полагаются случайными величинами. В качестве таких переменных могут быть выбраны цена продукции, переменные затраты, объем продаж и т.д. Процесс имитации должен осуществляться таким образом, чтобы не нарушать существующие или предполагаемые корреляционные связи между входными переменными. Компьютерная программа начинает работу с того, что из определенных вероятностных распределений исходных переменных выбирает случайным образом значение каждой из них. Для выбранных значений переменных определяется значение результативного показателя (например, NPV), которое должно быть записано в память компьютера. Рассмотренный процесс может быть повторен несколько тысяч раз, т.е. просчитывается множество случайных сценариев. Каждый раз получается то или иное сочетание значений исходных переменных и соответствующее им значение NPV инвестиционного проекта. Таким образом будет получено не одно и не два значения NPV, а несколько тысяч, в соответствии с числом прогонов. Результаты имитационных прогонов объединяются в выборку и анализируются с целью получения закона распределения вероятностей NPV. Определив закон распределения вероятностей, можно найти ожидаемую величину NPV и разброс относительно этой ожидаемой величины.

Не всегда определяют закон распределения вероятностей. В отдельных случаях могут ограничиться статистической характеристикой объекта. Определяют среднее значение NPV по полученной выборке и показатели вариации, используемые для оценки риска. В качестве меры риска в инвестиционном проектировании используют и вероятность получения отрицательного значения NPV. Имитационные прогоны, в результате которых было получено отрицательное значение NPV, также могут быть объединены в отдельную выборку, по которой будет рассчитано среднее значение NPV (оно будет отрицательным). Данное значение характеризует ожидаемый убыток в случае, если проект окажется неэффективным.

Процесс анализа риска методом имитационного моделирования может быть разбит на следующие стадии:

- 1) строится прогнозная модель, определяющая результирующий показатель как функцию от переменных и параметров. В качестве базовой модели для анализа инвестиционного риска обычно используется модель расчета показателя NPV;

- 2) проводится анализ выбранных переменных. Из их числа выбирают только те, изменение которых существенным образом влияет на результат (отбор может производиться, например, с помощью анализа чувствительности);

- 3) определяется вероятностный закон распределения выбранных переменных;

- 4) устанавливаются границы диапазона значений переменных;

- 5) определяются корреляционные связи между выбранными переменными (фактически наличие корреляции ограничивает случайный выбор отдельных значений для коррелированных переменных; две коррелированные переменные моделируются так, что при случайном выборе одной из них другая выбиралась не свободно, а в диапазоне значений, который управляется смоделированным значением первой переменной);

- 6) проводятся имитационные прогоны (генерируются случайные сценарии, основанные на наборе допущений; всю работу проводит компьютер);

- 7) проводится статистический анализ результатов имитации.

Подводя итог вышесказанному, отметим, что при использовании имитационного моделирования результат анализа риска проекта выражается не каким-либо единственным значением NPV, а в виде вероятностного распределения всех возможных значений этого показателя. Благодаря этому потенциальный инвестор будет обеспечен полным набором данных, характеризующих риск проекта, и сможет принять взвешенное решение об участии в проекте.

- http://lektsii.org/14-72429.html

- http://msfo-dipifr.ru/formula-rascheta-npv-investitsionnogo-proekta-eto-prosto/

- http://studme.org/90383/investirovanie/metody_analiza_riskov_investitsionnogo_proekta